La Svizzera rimane una delle mete preferite dai risparmiatori italiani in cerca di stabilità, riservatezza e gestione patrimoniale d’eccellenza. Tuttavia, le recenti cronache giudiziarie da Lugano accendono un faro su un pericolo spesso sottovalutato: le frodi finanziarie orchestrate da finte società di gestione.

La Svizzera rimane una delle mete preferite dai risparmiatori italiani in cerca di stabilità, riservatezza e gestione patrimoniale d’eccellenza. Tuttavia, le recenti cronache giudiziarie da Lugano accendono un faro su un pericolo spesso sottovalutato: le frodi finanziarie orchestrate da finte società di gestione.

L’ultimo caso scoperchiato in Canton Ticino, che vede coinvolta una società di gestione fallita e un buco da 30 milioni di franchi, dimostra che anche nella terra delle banche il rischio di incappare in soggetti malintenzionati è reale.

In questo articolo vedremo come proteggersi dai “pirati del risparmio” e perché l’unico modo per dormire sonni tranquilli è affidarsi a istituzioni solide e certificate.

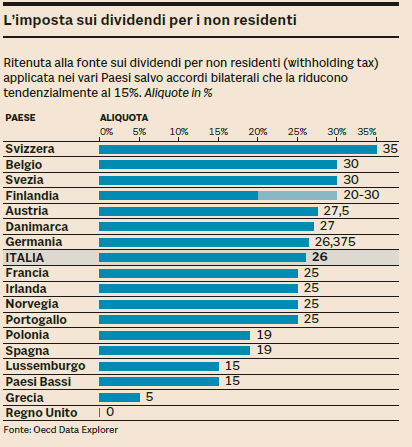

Se possiedi nel tuo portafoglio titoli come Nestlé, Roche, Allianz o Deutsche Telekom, ti sarai accorto che il rendimento netto è ben inferiore a quanto atteso. Mentre in Italia la ritenuta è del 26%, Svizzera e Germania applicano alla fonte aliquote che superano il 25-35%.

Se possiedi nel tuo portafoglio titoli come Nestlé, Roche, Allianz o Deutsche Telekom, ti sarai accorto che il rendimento netto è ben inferiore a quanto atteso. Mentre in Italia la ritenuta è del 26%, Svizzera e Germania applicano alla fonte aliquote che superano il 25-35%. Panoramica del mercato svizzero e contesto macroeconomico

Panoramica del mercato svizzero e contesto macroeconomico Il tema del conto in svizzera per italiani continua a suscitare grande interesse. C’è chi lo associa alla solidità del sistema bancario elvetico, chi alla diversificazione patrimoniale e chi, semplicemente, cerca maggiore sicurezza per i propri risparmi. Tuttavia, accanto alle opportunità esistono regole precise, soprattutto sul piano fiscale, che ogni residente in Italia deve conoscere.

Il tema del conto in svizzera per italiani continua a suscitare grande interesse. C’è chi lo associa alla solidità del sistema bancario elvetico, chi alla diversificazione patrimoniale e chi, semplicemente, cerca maggiore sicurezza per i propri risparmi. Tuttavia, accanto alle opportunità esistono regole precise, soprattutto sul piano fiscale, che ogni residente in Italia deve conoscere. Il Tax Report di eToro è un documento annuale messo a disposizione per gli utenti residenti in Italia che aiuta a ottenere un riepilogo dell’attività di investimento svolta sulla piattaforma nel corso dell’anno precedente.

Il Tax Report di eToro è un documento annuale messo a disposizione per gli utenti residenti in Italia che aiuta a ottenere un riepilogo dell’attività di investimento svolta sulla piattaforma nel corso dell’anno precedente. Zurigo – Dopo un primo semestre in perdita, la Banca nazionale svizzera (BNS) torna all’utile grazie al balzo del prezzo dell’oro. L’istituto centrale elvetico, controllato dai Cantoni ma quotato anche alla Borsa di Zurigo, ha registrato nel terzo trimestre 2025 un utile netto di 27,9 miliardi di franchi svizzeri (circa 30,1 miliardi di euro), compensando così le perdite accumulate nella prima parte dell’anno.

Zurigo – Dopo un primo semestre in perdita, la Banca nazionale svizzera (BNS) torna all’utile grazie al balzo del prezzo dell’oro. L’istituto centrale elvetico, controllato dai Cantoni ma quotato anche alla Borsa di Zurigo, ha registrato nel terzo trimestre 2025 un utile netto di 27,9 miliardi di franchi svizzeri (circa 30,1 miliardi di euro), compensando così le perdite accumulate nella prima parte dell’anno. Sempre più spesso i contribuenti italiani detengono partecipazioni o rapporti finanziari con società estere. Una delle fattispecie più comuni riguarda la percezione di interessi attivi derivanti da prestiti o finanziamenti concessi a società non residenti. In questi casi, la disciplina fiscale si articola tra normativa interna e convenzioni contro le doppie imposizioni stipulate dall’Italia con i vari Paesi.

Sempre più spesso i contribuenti italiani detengono partecipazioni o rapporti finanziari con società estere. Una delle fattispecie più comuni riguarda la percezione di interessi attivi derivanti da prestiti o finanziamenti concessi a società non residenti. In questi casi, la disciplina fiscale si articola tra normativa interna e convenzioni contro le doppie imposizioni stipulate dall’Italia con i vari Paesi. Nel dinamico panorama finanziario globale, le banche private svizzere continuano a rappresentare un punto di riferimento per la gestione patrimoniale. Il 2024 si è rivelato un anno eccezionalmente favorevole, con mercati azionari in forte crescita – l’indice MSCI World ha registrato un rendimento del 24,81%. Queste condizioni avrebbero dovuto innescare una vera e propria esplosione di risultati positivi per le istituzioni elvetiche. Ma come si sono comportate le principali banche svizzere? Analizziamo i dati chiave per chi desidera aprire un conto in Svizzera o affidarsi al private banking svizzero.

Nel dinamico panorama finanziario globale, le banche private svizzere continuano a rappresentare un punto di riferimento per la gestione patrimoniale. Il 2024 si è rivelato un anno eccezionalmente favorevole, con mercati azionari in forte crescita – l’indice MSCI World ha registrato un rendimento del 24,81%. Queste condizioni avrebbero dovuto innescare una vera e propria esplosione di risultati positivi per le istituzioni elvetiche. Ma come si sono comportate le principali banche svizzere? Analizziamo i dati chiave per chi desidera aprire un conto in Svizzera o affidarsi al private banking svizzero.