A seguito di alcune richieste ricevute, chiariamo il tema della soglia minima che fa scattare l’obbligo di dichiarazione dei conti correnti e degli investimenti all’estero.

L’articolo 2 della legge 186/2014, entrata in vigore il primo gennaio 2015, ha alzato il tetto della soglia per dichiarare nel quadro RW i conti correnti detenuti all’estero ai fini del monitoraggio fiscale.

“Gli obblighi di indicazione nella dichiarazione dei redditi previsti nel comma 1 non sussistono altresì per i depositi e conti correnti bancari costituiti all’estero il cui valore massimo complessivo raggiunto nel corso del periodo d’imposta non sia superiore a 15.000 euro”.

La soglia è quindi stata alzata da 10.000 a 15.000 euro, da intendere come valore massimo raggiunto nel periodo. Sebbene la legge sia in vigore, non è stato però specificato nulla in merito alla decorrenza della nuova soglia, in particolare se sia già applicabile quest’anno con il modello Unico 2015 (dichiarazione anno fiscale 2014).

Le istruzioni alla compilazione del modello Unico fanno ancora riferimento alla vecchia soglia di 10.000 euro, per tale ragione, non essendoci indicazioni ufficiali, si deve considerare ancora valida la vecchia soglia. Probabile che il limite di 15.000 euro entrerà in vigore per la prossima dichiarazione.

Precisiamo che tale soglia riguarda i soli conti correnti e libretti di risparmio (in caso di più conti correnti si deve tener conto della somma, anche se i rapporti sono aperti presso banche diverse). Per le altre attività finanziarie (azioni, obbligazioni, fondi, polizze, derivati etc.) infatti non è prevista alcuna soglia: basta anche un solo euro detenuto per un giorno per far nascere l’obbligo di riportare l’importo nel riquadro RW.

Precisiamo che tale soglia riguarda i soli conti correnti e libretti di risparmio (in caso di più conti correnti si deve tener conto della somma, anche se i rapporti sono aperti presso banche diverse). Per le altre attività finanziarie (azioni, obbligazioni, fondi, polizze, derivati etc.) infatti non è prevista alcuna soglia: basta anche un solo euro detenuto per un giorno per far nascere l’obbligo di riportare l’importo nel riquadro RW.

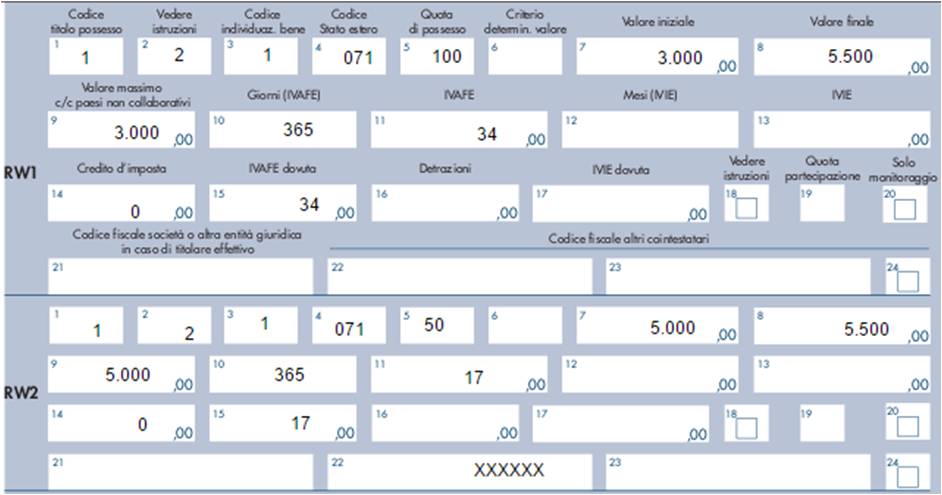

Per i conti correnti occorre poi ricordare che la compilazione del RW può comunque rendersi necessaria per il calcolo dell’Ivafe (Imposta sulle attività finanziarie all’estero, analoga al bollo sui conti correnti italiani) , pari a 34,2 euro a conto corrente se la giacenza media dell’anno (o del periodo se il conto è stato aperto/chiuso nell’anno) è superiore a 5.000 euro (sommando tutti i conti correnti detenuti presso la medesima banca).

Anche qualora non si debba dichiarare nulla ai fini dell’Ivafe o del monitoraggio fiscale, occorre dichiarare e nel caso pagare l’imposta sostitutiva, sugli interessi percepiti.

Nella Guida Ivafe è spiegato in dettaglio come compilare il quadro RW, sia per il monitoraggio fiscale sia per il calcolo dell’Ivafe, mentre nella guida Dichiarazione Fiscale sono illustrate le varie opzioni e modalità per dichiarare i redditi percepiti su investimenti all’estero (interessi, dividendi, plusvalenze).

Le guide Ivafe e Dichiarazione Fiscale fanno parte della guida Conto in Svizzera (guida sull’apertura di un conto corrente in Svizzera) acquistabile direttamente da qui (pagamento tramite paypal o carta di credito, per pagamenti via bonifico scrivi a info@contoinsvizzera.com).

Mi piacerebbe sapere se, dovendo fare un versamento su un conto svizzero in CHF è tendenzialmente opportuno farlo in € lasciando che il cambio sia eseguito dalla banca che lo riceve oppure eseguirlo in CHF acquistando i Franchi svizzeri presso la Banca italiana.

Ringrazio per l’attenzione

Dipende anche dai costi applicati dalla sua banca italiana. In linea generale, per evitar sorprese, meglio versare direttamente in franchi.

Vorrei sapere se ci fosse la possibilità di essere assistito,dalla vostra organizzazione,in loco.Ovviamente,pagando per il servizio offertomi.

Mi spiace Antonio. Ad oggi non lo facciamo anche perché vietato dal nostro codice deontologico (sarebbe un procacciamento d’affari). Diamo ovviamente sempre una risposta via mail a chi acquista la guida.

Buongiorno, desidero sapere se vi sono gli stessi obblighi di leggi nel rispetto all’articolo 2 della legge 186/2014 per un cittadino extra-UE residente in Italia da oltre 10 anni. Cordialità. Rawad

Sì, sono soggetti al monitoraggio fiscale tutti coloro che sono fiscalmente residenti in Italia. Il concetto di residenza fiscale è ancor più restrittivo di quello amministrativo, per cui a maggior ragione si è soggetti se si è già residenti amministrativi.

Buongiorno,

gradirei sapere se il limite di € 5.000 di giacenza media ai fini Ivafe nel caso in cui il contribuente possegga rapporti cointestati, al fine della determinazione si tiene conto degli importi a lui riferibili pro quota, quindi nel caso di 2 contestatari il limite sale a € 10.000.

Grazie per la collaborazione

pro quota, le consiglio comunque di vedere la guida Ivafe con tutti gli esempi e le particolarità del caso.

Salve,

vanno inseriti in RW anche piccoli importi investiti in piattaforme di Social Lending estero (ad esempio Mintos)? Quali imposte sono previste?

Essendo finanziamenti fruttiferi vanno inseriti in RW anche se di piccolo importo. Sono esclusi da Ivafe. I redditi conseguiti (interessi) sono tassati, per cui vanno dichiarati e versati i relativi importi. Negli aggiornamenti 2017 inseriremo nella Guida anche le specifiche per social lending e crowdfunding all’estero.

https://contoinsvizzera.com/guida-aprire-conto-svizzera

salve

un frontaliere che ha dei conti della postfinance chiamati “conti risparmio” dove si possono fare 10 operazioni all’anno . Questi dovrebbero essere considerati come l’equivalente di conti deposito oppure come attività finanziarie. Se ho ben capito se considerati come conti deposito si pagano i 34 € annui altrimenti si considera il 2 x 1000.

Buongiorno Dante, la risposta non è così immediata, infatti abbiamo dedicato un capitolo apposito nella guida Ivafe al Conto Risparmio di Post Finance.

salve ,

ho avuto un conto corrente aperto all estero fino al 06/01/2018 e poi l ho chiuso ,la cifra e di 10000euro circa devo dichiararlo durante la compilazione del 730 (anno 2019)?

devo anche pagare imposta di 34.20 + (0,02*il capitale)

Deve sicuramente pagare l’ivafe (in base a periodo) più l’eventuale tassa sugli interessi (comunque da dichiarare). Ovviamente dovrà già farlo quest’anno se aveva il conto anche nel 2017. Nella guida trova tutti i dettagli.