Nel D.L. 4/2014 approvato definitivamente la scorsa settimana è incluso un importante emendamento che reintroduce la soglia dei 10.000 euro per l’obbligo di compilazione del riquadro RW di Unico. Rimangono comunque aperti alcuni dubbi che si spera vengano chiariti al più presto.

Ricordiamo che fino all’anno scorso non c’era l’obbligo di monitoraggio fiscale per le attività finanziarie all’estero che complessivamente non superavano i 10.000 euro al 31 dicembre dell’anno di imposta. La Legge 97 del dicembre 2013, di cui abbiamo scritto in precedenza, ha però eliminato questo limite di importo. Un paradosso se si considera che uno degli scopi di tale norma era semplificare la dichiarazione. Eliminando il minimo invece si obbligava a dichiarare anche capitali minimi (paradossalmente anche un solo euro detenuto per un solo giorno), inclusi i capitali depositati sui vari “borsellini elettronici” come Paypal, Skrill etc. Ma vediamo in dettaglio le novità.

Cosa si dichiara e cosa è escluso

L’articolo 2 del DDL n. 1401 modifica il comma 4 – bis all’art. 4 del D.L. 167/1990 (la legge che regola il monitoraggio fiscale delle attività all’estero) stabilendo che “ gli obblighi di indicazione nella dichiarazione dei redditi previsti nel comma 1 non sussistono altresì per i depositi e conti correnti bancari costituiti all’estero il cui valore massimo complessivo raggiunto nel corso del periodo d’imposta non sia superiore a 10.000 euro”.

Quindi:

- viene eliminato l’obbligo di dichiarazione nel riquadro RW di Unico per i conti correnti e i depositi detenuti all’estero di valore complessivo non superiore alla soglia dei 10 mila euro

- la soglia è da intendersi come valore massimo raggiunto durante l’anno di imposta. Quindi non fa più fede il solo 31 dicembre. Per esempio se ho un conto in Svizzera (o in qualsiasi paese estero) il cui saldo al 31 dicembre 2013 era di 6.000 euro, ma che ha raggiunto un saldo massimo di 11.000 euro nel corso dell’anno, sarò tenuto a dichiararlo

- l’esclusione riguarda solo i conti correnti ed i depositi. Per cui per le altre attività finanziarie e gli investimenti esteri, è ancora obbligatoria la compilazione del quadro RW senza alcun limite

Fin qui i punti certi. Ma per come è scritta la norma, qualche dubbio rimane. In particolare per i molti risparmiatori italiani che hanno sia un conto sia altri investimenti all’estero. In questo caso infatti occorrerà comunque dichiarare gli investimenti all’estero. Ma che fare con il conto corrente? Si potrebbero verificare due casistiche, ossia sommando investimenti e saldo del conto:

- i capitali superano il limite dei 10.000 euro

- i capitali non superano il limite

Facciamo un esempio. Supponiamo che il signor Rossi abbia un conto all’estero che ha sempre avuto saldo pari a 3.000 euro, e investimenti pari a 8.000. Sicuramente dovrà dichiarare gli investimenti. Per quanto riguarda il conto corrente invece, se stiamo alla lettera della nuova norma, no! La legge infatti indica che non sono da dichiarare i conti correnti il cui valore complessivo non abbia mai superato la soglia nel corso del periodo di imposta.

E’ però evidente come tale interpretazione, seppur letteralmente corretta, sarebbe controversa. Di fatto il sig. Rossi anche l’anno scorso avrebbe dovuto dichiarare sia il conto che gli investimenti in quanto la soglia dei 10.000 faceva riferimento al totale dei capitali all’estero. Riteniamo per questo, anche a titolo prudenziale, preferibile dichiarare anche il conto.

Lo stesso dicasi anche qualora il totale dei capitali non superi la soglia dei 10.000 euro. La ragione di questa scelta è che, dovendo già dichiarare la parte degli investimenti, non costa molto dichiarare anche il conto. Riteniamo comunque valida anche l’ipotesi, nel caso la somma dei capitali all’estero non superi la soglia, di non dichiarare il conto.

Di fatto quindi l’esonero vale sicuramente solo per chi detiene solo conti correnti e depositi che non hanno mai superato il limite di legge. Ma, come vedremo ora, c’è un altro punto aperto che riguarda l’Ivafe.

Modulo RW e Ivafe

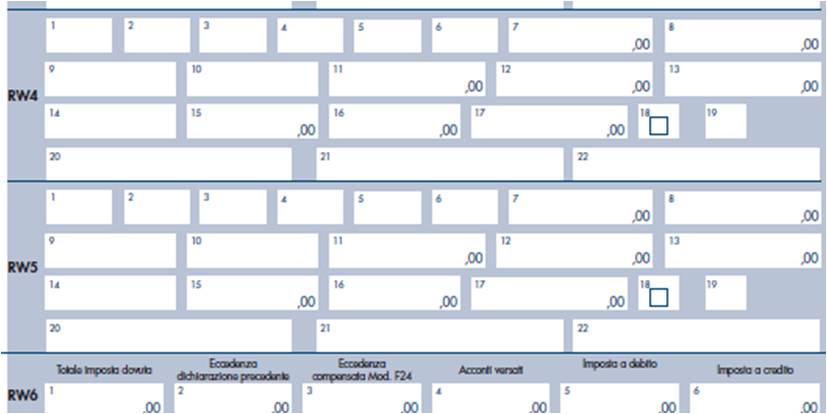

La reintroduzione della soglia dei 10.000 euro crea qualche problema di conciliazione con la dichiarazione dell’Ivafe (o bollo sulle attività finanziarie all’estero) che da quest’anno sarà effettuata nel medesimo riquadro RW del monitoraggio fiscale.

Ci sono in particolare due incompatibilità con la nuova norma introdotta:

- l’esclusione riguarda importi fino a 10.000 euro, mentre per l’Ivafe l’esonero dal pagamento scatta per somme inferiori a 5.000

- per l’Ivafe si fa riferimento alla giacenza media del conto, mentre la norma che esonera dalla dichiarazione riporta il saldo massimo (senza considerare che per i conti correnti in paesi collaborativi, nel modulo RW non c’è l’obbligo di dichiarare il saldo massimo).

Dal primo punto si evince come in realtà l’esonero dalla dichiarazione possa venire meno anche per cifre inferiori a 10.000 euro. In caso di giacenza media sul conto superiore a 5.000 euro infatti, occorrerà pagare l’Ivafe. Ovvio che quindi andrà anche compilato il relativo riquadro per il monitoraggio (che serve per il calcolo da riportare nel rigo RW6 dell’Ivafe). Ricordo che in presenza di più conti o depositi presso lo stesso intermediario, per valutate il superamento della soglia di 5 mila euro, va considerata la somma delle giacenze.

Viceversa potrebbe anche succedere che si sia costretti a indicare un conto anche quando non si paga l’Ivafe. Per esempio se il conto ha sempre avuto un saldo di 1.000 e il 1° dicembre si versano altri 10.000 euro. Il saldo massimo in questo caso sarà superiore a 10.000 euro (facendo scattare l’obbligo di monitoraggio) ma si sarà esonerati dall’Ivafe in quanto la giacenza media è inferiore a 5.000 euro.

Conclusioni

Come succede spesso la legge, pur nel tentativo di semplificare, ha generato nuovi dubbi che necessiteranno di ulteriori chiarimenti (da notare che le stesse istruzioni già incluse nel nuovo modulo Unico sono di fatto obsolete in alcuni punti).

Stiamo a tal proposito preparando il secondo aggiornamento 2014 della Guida Conto in Svizzera che spiegherà in dettaglio tutte le novità introdotte e chiarirà i diversi dubbi, come quelli qui indicati in questo articolo, quelli relativi alla dichiarazione dell’Ivafe per chi fa trading o opera sul Forex (occorre dichiarare ogni singola operazione?), la dichiarazione del delegato (procuratore) sul conto etc.

Puoi sfruttare la promozione – offerta valida a tempo limitato:

-

- acquista la Guida Conto in Svizzera al prezzo di lancio di 27 euro (include Aprire Conto in Svizzera, Guida Conto in Svizzera Dichiarazione Fiscale con aggiornamenti 2014 e 2015, Guida Ivafe, Guida alla successione di un conto estero)

- acquista Conto in Svizzera + Singapore Offshore (breve guida in inglese sul sistema bancario di Singapore, in collaborazione con Nomad Capitalist) a 34 euro

- solo Guida Investire in Diamanti a 9,9 euro

NB. dopo l’acquisto riceverai una mail per scaricare le guide acquistate. Eccetto per la guida su Singapore Offshore che ti sarà inviata via mail entro 24 ore.

Se vuoi pagare tramite bonifico inviaci una mail a info@contoinsvizzera.com per ottenere il codice Iban per il pagamento (segnalaci quali guide vuoi acquistare).

- solo breve Guida in inglese su Singapore Offshore a 7 euro [nicepaypallite name=”Singapore offshore” amount=”7.00″]